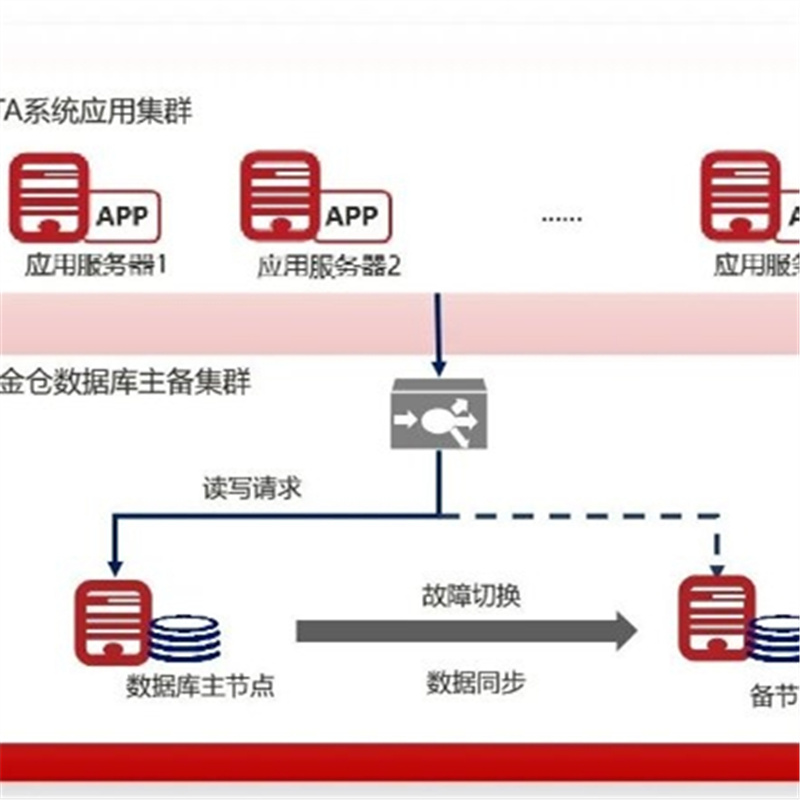

近年来,数据融合应用驱动着各行各业走向数字化、网络化和智能化。为防止个人信息泄露和滥用风险,促进金融和网络数据合理有序流动,助力数字经济高质量发展,金融和通信两大行业积极制定标准规范。人民银行牵头制定了《个人金融信息保护技术规范》、《金融数据安全数据安全分级指南》及《多方安全计算金融应用技术规范》等多个规范性文件。在此背景下,联通数字科技有限公司率先推进多方安全计算、联邦学习等新技术落地,在保护数据安全的同时实现多源数据跨域合作,破解了数据保护与融合应用难题,助力金融产业健康发展。

联通数科于2020年便率先布局投入了隐私计算的算法研究与平台开发。基于传统联合建模经验的积累,聚焦金融客户,在银行反诈、风控、营销以及保险行业进行创新和探索。同时充分发挥自身数据技术优势,在积极向合作伙伴输出算法技术的同时,还将海量的数据以“可用不可见”的形式融入到金融行业的C端场景中。

场景一:反欺诈提升网络诈骗监管

在对金主、窝点、平台、资金链等问题的信息研判支撑和抓捕线索获取中,公安机关同运营商和金融机构通过可信方式进行数据共享和联合建模,综合利用运营商数据和金融数据,形成包括人机识别、窝点(猫池)识别、资金链溯源等一系列的信息研判和抓捕线索支撑,有效提升了电信网络诈骗犯罪打防管控的精准度和时效性。

场景二:黑名单共享降低犯罪风险

围绕电信网络诈骗,公安和金融机构根据自身业务此前都已经建立各自的黑名单。各部门和机构间合理共享黑名单,可以有效降低犯罪风险发生,形成系统管控和预防能力。但在实际业务中,黑名单属于各机构私有财产,直接明文共享会导致数据库泄露,同时也有用户隐私的法律风险。

现在,基于借密码学、多方隐私计算、不经意传输等技术,使得各部门在不泄露原始数据的情况下实现匿名查询,有效保护了本方数据库信息。

场景三:助力保险行业私域流量运营

在保险行业,用户数据信息是其核心资产。同时,对用户的隐私保护关系到企业形象和社会责任,保险公司非常注重用户隐私数据的安全保护。目前,保险公司基本都拥有完整的客户管理系统,并且建立了客户层级分类模型。但依靠自身有限的历史数据,导致客户分层模型精度不高,优先级判断效率低下。而保险公司与运营商建立的联合客户分层模型,有效改善了模型精度。

联通数科隐私计算技术的应用,一方面有效保护了个人信息在使用过程中的安全;另一方面能够将数据融合应用于更多场景,实现数据价值的最大化,助力数字经济与社会高质量发展。