数字经济时代,如何将数据要素转化为数据资产,进而运用数据资产驱动业务创新发展,已成为银行数字化转型的重要探索方向。

数据新基建、交易、立法 金融业“数”往知来

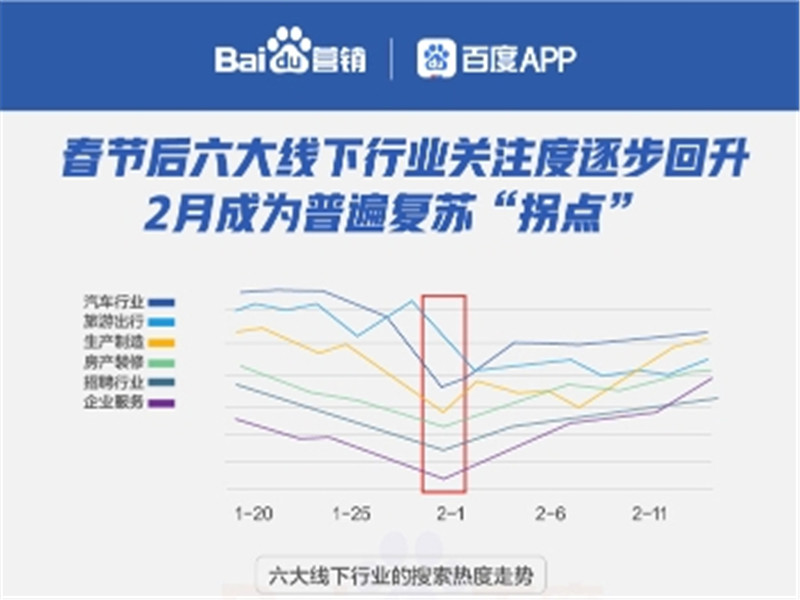

据国际数据公司(IDC)统计,近年来全球大数据存储量的增速,每年都保持在40%,2019年全球大数据存储量达41ZB,中国的数据产生量约占全球数据产生量的23%。

面对数据的爆发式增长,需要相应的存储力、算力、算法建设与之配套。日前,工信部印发《新型数据中心发展三年行动计划(2021-2023年)》,明确用3年时间,基本形成布局合理、技术先进、绿色低碳、算力规模与数字经济增长相适应的新型数据中心发展格局。

数据流通可以打破数据孤岛、激发数据的更大价值,促进数据产业的开放共享,据不完全统计,全国已设立17家数据交易平台。7月12日,广东省印发《广东省数据要素市场化配置改革行动方案》,方案提出支持深圳建设粤港澳大湾区数据平台,设立数据交易市场或依托现有交易场所开展数据交易。

数据交易离不开有关法律法规的支撑与护航。9月1日,《数据安全法》将正式实施,该法的出台,为规范数据处理活动,保障数据安全,促进数据开发利用,保护个人、组织的合法权益等提供了坚实可靠的法律依据。

随着数据要素市场的发展逐步健全,金融机构应当把握契机,借此加速数字化转型升级。中国互联网金融协会研究部主任肖翔于“2021数字化转型生态大会”上表示,金融数字化转型有“快进键”,但没有“快捷键”,还有一个一个坡要去爬,一条一条河要去趟,这其中有一个很基础的问题,就是金融数据融合应用的问题,数据是转型发展的燃料,没有数可用或者有数用不了、用不好,数字化转型就是一辆没有动力源的车,跑不动,也跑不远。

金融业加速数据赋能,强化数据资产管理与运营

中国电子银行网近段时间观察到,大量金融机构正加紧对数据资源进行开拓挖掘、布局合作,例如:

北京银行启动企业级数据湖建设项目,将数据划分为“基础、历史、沙箱、实时、集市、服务”六大功能区域,构建“物理集中、逻辑分离、数据共享”的数据服务平台,致力于将自身打造成同业领先的大数据应用银行。

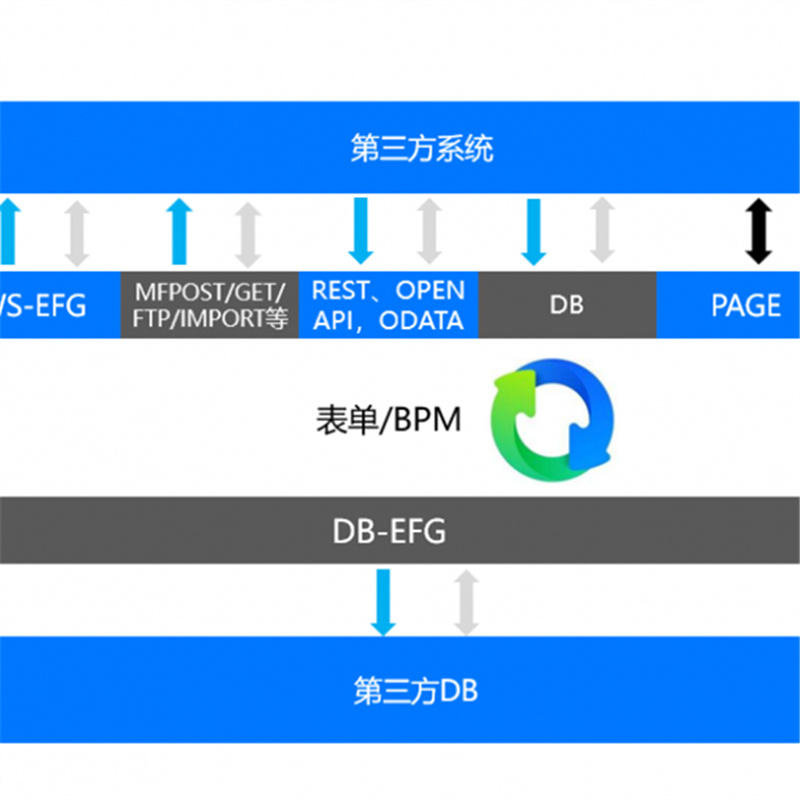

建信金科推出涵盖数据架构管理、数据采集、数据资产体系、数据安全、数据服务、数据应用等在内的一体化综合数据能力解决方案,助力金融机构提升数据能力、挖掘数据价值,实现经营转型。

农业银行印发《农业银行“十四五”规划》,规划提出要加快形成科技引领、数据赋能、数字经营的智慧银行新模式,打造数字化时代竞争新优势。

中国金融认证中心(CFCA)与上海德衡数据签署战略合作协议,共同开拓金融数据中心市场,推进“金融级数据中心示范基地”引领作用。

在具体的数据实践中,如何盘活数据并输出数据能力,平安银行科技开发中心副总工程师吕晓琳在接受中国电子银行网专访时指出,数据3.0时代,数据要素升级成为数据资产,数据资产概念包含数据治理的管理和数据资产的运营两个方面。首先是有序地梳理和管理数据,建立合理的业务服务视图,然后用更创新、更高效的工具,将数据能力输出,数据资产就能更大价值地被利用,其次是对数据与服务工作的有效运转加以保障,平安银行从绩效、共建以及标准三个层面实施了保障机制。

光大银行副行长杨兵兵近期于《中国金融电脑》撰文也聚焦数据资产管理和运营流程体系。文章称,光大银行数据资产实现全面覆盖,数据资产内容权威,数据资产工具智能,数据资产管理敏捷,建立数据资产生态。合理化推动数据平台的架构演进,充分利用各类大数据技术支持业务发展,在此过程中提升光大银行对大数据技术的自主可控水平;在数据仓库领域实现国产化平台对国外产品的替换。

关注数据平权,银行业有责任推动数据产业健康发展

银行业在强调数据资产价值提升的同时,也应关注数据平权。交通银行副行长钱斌认为,金融业要运用数据更好地解决信息不对称,而不是利用数据垄断和技术壁垒来加剧信息不对称,甚至放任或制造信息的失真与欺诈,造成市场的扭曲。

他强调,目前金融资本、金融产品某种程度上还是一种稀缺资源,商业银行有责任、也有义务通过新技术和大数据让各类市场主体、大中小微企业平等地、公平地、高效地获得金融服务、金融产品和金融资本。银行业既要推进自身数字化基建,也要强化对国家、社会、企业数字基建的金融支持和数据支持。